Stand 2019 verfügte die Schufa über rund 943 Millionen Einzeldatensätze. Erfasst waren 67,7 Millionen Personen und sechs Millionen Firmen. Im Jahr laufen mehr als 165 Millionen Kreditanfrage auf. Davon entfallen 2,5 Millionen auf Verbraucher, die Einsicht in ihre Daten nehmen möchte.

SCHUFA Eintrag löschen lassen

Das Wichtigste auf einen Blick:

- Jeder Bürger hat das Recht, einmal im Jahr eine kostenlose Schufa-Auskunft anzufordern.

- Falsche Einträge müssen auf Antrag und unter Nachweis des korrekten Sachverhaltes sofort gelöscht werden.

- Für die Löschung überalterter Einträge richtet sich die Frist der Löschung nach der Ursache des Eintrages.

- Wer durch einen unverschuldeten falschen oder rechtswidrigen Schufa-Eintrag Nachteile erleidet, hat Recht auf Schadensersatz durch den Verursacher.

- Der Gesetzgeber sieht eine strikte Vorgehensweise, bevor ein negativer Schufa-Eintrag endgültig erfolgen darf.

- Eine sehr einfache Möglichkeit, SCHUFA Einträge löschen zu lassen bietet 123schufafrei.com.

Kreditwürdigkeit schnell verbessern – Günstig ohne Anwalt

![]() Schufa-Einträge löschen lassen mit Hilfe von 123schufafrei.

Schufa-Einträge löschen lassen mit Hilfe von 123schufafrei.

- Es wird ein individuelles Schreiben erstellt, mit dem negative SCHUFA Einträge gelöscht werden können.

- Kein Risiko: Mit Geld zurück Garantie, falls Einträge nicht gelöscht werden können.

- Niedrige Kosten ohne Anwalt

- Informationen unter www.123schufafrei.com/schufaeinträge-entfernen

Inhalt

- SCHUFA Eintrag löschen lassen

- Kreditwürdigkeit schnell verbessern – Günstig ohne Anwalt

- Schufa: Falsche Einträge löschen lassen

- Warum gibt es einen Schufa-Score?

- Schufa Einträge prüfen

- Wie kommen Schufa-Einträge zustande?

- Welche negativen Schufa Einträge werden mit welcher Frist gelöscht?

- Wie kann man negative Schufa-Einträge löschen lassen?

- 123schufafrei – die Alternative für alle, die bei juristischen Schriftwechseln unsicher sind

- Besteht ein Anspruch auf Schadensersatz bei falschem negativen Schufa-Eintrag?

Schufa: Falsche Einträge löschen lassen

Im Jahr 2015 kam die GP Forschungsgruppe zu der Erkenntnis, dass rund 25 Prozent der bei der Schufa hinterlegten Datensätze fehlerhaft sei. Die überwiegende Zahl war zwar harmloser Natur. Dennoch zeigt diese Studie, dass die Schufa es mit der Löschung von Einträgen im Rahmen der gesetzlich vorgeschriebenen Frist wohl nicht allzu genau nimmt. Dass Verbraucher damit ein schlechteres Rating bekommen als es den Tatsachen entsprechen würde, kann sich gerade bei Kreditzinsen in Euro und Cent negativ auswirken. Die Schufa erteilt am Tag rund 350.000 Auskünfte. Dass sich bei dieser Menge auch Falschmeldungen einschleichen, ist nachvollziehbar.

Allerdings ist die Schufa auch nicht davor geschützt, dass sie von den Unternehmen bereits fehlerhafte Datensätze eingespielt bekommt. Verbraucher sollten daher die persönlichen Angaben, die sie einem Unternehmen geben müssen, vor Unterschrift eines Vertrages sehr genau prüfen.

Warum gibt es einen Schufa-Score?

Die Wurzeln der Schufa reichen bis in die 20 Jahre zur Berliner Städtische Elektrizitäts-Aktiengesellschaft (BEWAG) zurück. Das Unternehmen verkaufte neben Strom auch elektrische Haushaltsgeräte auf Raten. Um säumige Zahler ausgrenzen zu können, gründeten die zwei Geschäftsführer die „Schutzgemeinschaft für Absatzfinanzierung“, heute die Schufa Holding AG.

Waren es zu Beginn nur Banken, die vor einer Kreditvergabe in Bezug auf die Bonität anfragten, dehnte sich der Kreis der Nutzer praktisch auf den gesamten Einzelhandel aus, der es nicht ausschließlich mit Einmalzahlungen zu tun hat. Handyverträge setzen ebenso eine Schufa-Anfrage voraus wie eine Baufinanzierung oder der Ratenkauf des Fernsehers im Elektromarkt.

Aus der Differenzierung der Daten abfragenden Unternehmen ergab es sich, dass es den einen Schufa-Score nicht gibt. Es existiert zwar durchaus ein übergeordneter Score, der Schufa-Basisscore. Dieses wird aber durch branchenspezifische Scorings ergänzt. Fragt ein Handyprovider an, bekommt er in Bezug auf den möglichen Kunden in erster Linie Daten, die im Zusammenhang mit früheren Handyverträge stehen. Der Möbelkauf auf Raten findet hier keinen Niederschlag.

Insgesamt existieren die folgenden Einzelscorings:

- Schufa-Score für Banken

- Schufa-Score für Sparkassen

- Schufa-Score für Genossenschaftsbanken

- Schufa-Score für das Hypothekargeschäft

- Schufa-Score für Handel

- Schufa-Score für Versandhandel & eCommerce

- Schufa-Score für Telekommunikationsunternehmen

- Schufa-Score zur Prüfung von Freiberuflern

- Schufa-Score zur Prüfung von Kleingewerbetreibenden

Der Schufa-Score gibt an, mit welcher Wahrscheinlichkeit der Kunde seinen Zahlungsverpflichtungen nachkommt. Das Scoring wird durch einen Wert zwischen 1 und 100 wiedergegeben. Je höher der Wert ausfällt umso größer ist die Wahrscheinlichkeit, dass die Zahlungsverpflichtung erfüllt wird. Es ist allerdings für Verbraucher ein Ding der Unmöglichkeit, ein Scoring von 100 zu erreichen.

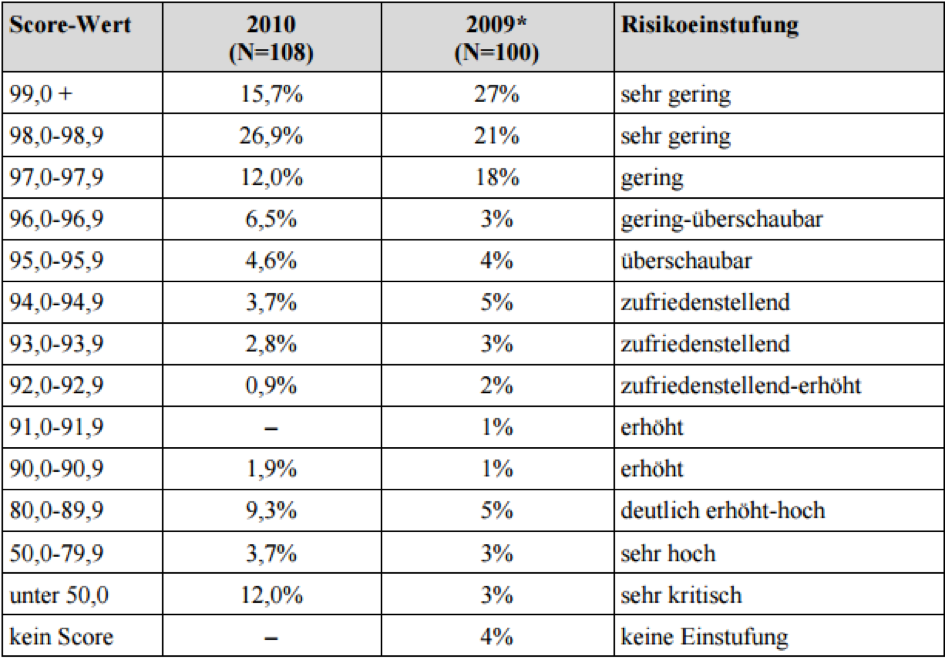

Das folgende Bild, leider nur aus den Jahren 2009 und 2010, zeigt, wie die prozentuale Verteilung der erfassten Personen im Kreditscoring ausfiel:

Spannend an diesen Daten ist, dass im Jahr 2009 bei 48 Prozent aller Kreditnehmer nur ein sehr geringes Kreditausfallrisiko bestand und fast zwei Drittel aller Darlehen als nur gering ausfallgefährdet eingestuft wurden.

Schufa Einträge prüfen

Die meisten Banken weisen ihre Zinsen als bonitätsabhängige Zinsen in einer bestimmten Bandbreite aus. Angenommen, es gab ein wenn auch weiches, aber dennoch negatives Schufa-Merkmal bei einem Kreditnehmer, welches eigentlich schon hätte gelöscht sein müssen. Die Folge der unterlassenen Löschung ist, dass sich dieses negative Merkmal auf sein Scoring auswirkt. Die Bank stuft ihn damit mit einer schwächeren Bonität ein, er muss höhere Zinsen bezahlen. Das ist nicht nur ärgerlich, sondern kostet auch unnötig Geld.

Der Mietwohnungsmarkt ist heiß umkämpft. Viele Vermieter lassen sich daher eine Schufa-Auskunft vorlegen. Für den potentiellen Mieter wäre es mehr als ärgerlich, wenn er die Traumwohnung nur aufgrund eines längst überfälligen Schufa-Eintrages nicht erhält.

Schufa-Score, Kreditwürdigkeit und Bonität verbessern

Wer die Aufnahme eines Darlehens plant, unabhängig davon, ob Kleinkredit oder Baufinanzierung, ist auf jeden Fall gut beraten, eine Schufa-Selbstauskunft anzufordern. Durch die Überprüfung und mögliche Löschung fehlerhafter oder überalterter Einträge lässt sich die durchaus die Bonität verbessern. Weder die Schufa noch das Unternehmen, welches den Eintrag veranlasst hat, setzen allzu viel Energie ein, die vorhandenen Datensätze oder übermittelten Daten auf ihre Rechtmäßigkeit zu überprüfen.

Die Schufa und der Datenschutz

Verbraucher haben seit dem 1. April 2010 das Recht, einmal im Jahr eine kostenlose Schufa-Selbstauskunft anzufordern. Grundlage ist Paragraf 4, Bundesdatenschutzgesetz (BDSG). Absurd war bis zu diesem Zeitpunkt, dass eine Schufa Selbstauskunft automatisch zu einer Verschlechterung des Basis-Scores führte. Diese Selbstauskunft gibt Informationen darüber, welche Daten innerhalb der vergangenen zwölf Monate an Dritte geliefert wurden.

Die seit 2018 gültige Datenschutzgrundverordnung (DGSVO) hat erfreulicherweise auch vor der Schufa nicht halt gemacht. Ein Unternehmen darf nicht ohne Weiteres einen negativen Schufa-Eintrag vornehmen lassen. Die betroffene Person muss im Vorfeld zwei Mal in Bezug auf den Auslöser des drohenden Schufa-Eintrags hingewiesen werden. Der finale Hinweis auf den anstehenden Negativ-Eintrag muss spätestens vier Wochen vor dem Eintrag erfolgen. Dies regelt Artikel 6, Absatz 1 lit. f DSGVO in Kombination mit Paragraf 31 Abs. II, Nr. 4 BDSG.

Wie kommen Schufa-Einträge zustande?

Die meisten Verbraucher denken bei einem Schufa-Eintrag zunächst an negative Auswirkungen. Schufa-Einträge erfolgen jedoch generell, wenn ein Schufa-relevanter Geschäftsvorfall eintritt. Dabei kann es sich um einen Handyvertrag oder eine Kontoeröffnung handeln. Dies alles wird der Schufa gemeldet. Für einen Darlehensnehmer, der seinen Kredit ohne Verzögerung zurückzahlt, wirkt sich dieser Schufa-Eintrag sogar positiv aus. In seiner Akte ist vermerkt, dass das Darlehen ohne negative Begleiterscheinungen zurückgeführt wurde.

Wer eine zweite Kreditkarte beantragen möchte und es hinsichtlich der bereits vorhandenen Karte zu keinerlei Beanstandungen seitens des Emittenten gab, wird keine Probleme haben, die zweite Karte zu erhalten. Der Schufa-Eintrag „Kreditkarte vorhanden“ wirkt sich in keiner Weise negativ aus. Nur ein sogenanntes „abweichendes Zahlungsverhalten“ in Verbindung mit der Rückzahlung des offenen Saldos wirkt sich nachteilig aus.

Welche negativen Schufa Einträge werden mit welcher Frist gelöscht?

Für die Löschung eines vorhandenen negativen Schufa-Eintrages kommt es darauf an, in welchem Zusammenhang der Eintrag erfolgte. Hier unterscheidet die Schufa zwischen „minderschweren“ und kritischen Ereignissen. Die folgende Aufstellung bringt Licht in das Dunkel der verschiedenen Eintragsdauern:

- Nach 12 Monaten Tag genau:

- Anfragen für Finanzprodukte (werden aber nach 10 Tagen nicht mehr weitergegeben)

- Nach 3 Jahren Tag genau:

- Abgezahlte Kredite (nach dem Jahr der Rückzahlung)

- Kreditkartenkonten (nach Beendigung der Geschäftsbeziehung)

- Eidesstattliche Versicherungen, Haftbefehle zu eidesstattlichen Versicherungen, Angaben nach 882c Abs. 1 Nr. 1–3 ZPO (bei Nachweis der Löschung vom Gericht auch früher)

- Abweisung eines Verbraucherinsolvenzverfahrens oder Einstellung des Verfahrens mangels Masse

- Versagung der Restschuldbefreiung

- Nach 3 vollen Kalenderjahren (mit Ablauf des 31.12 des dritten Kalenderjahres):

- Informationen zu fälligen Forderungen (4 Jahre, wenn die Angelegenheit nicht geregelt ist)

- Erteilung der Restschuldbefreiung

- Aufhebung eines Verbraucherinsolvenzverfahren

- Nach 6 vollen Jahren:

- Eröffnung eines Verbraucherinsolvenzverfahren

- Nach 10 Jahren Tag genau:

- Ankündigung einer Restschuldbefreiung (oder bei Erteilung sowie Versagung der Restschuldbefreiung)

Das Thema „Anfragen für Finanzprodukte“ birgt eine gewisse Spannung. Ein Darlehensnehmer, der in einer Bankfiliale nach Konditionen fragt, kann nur hoffen, dass der Bankmitarbeiter das Häkchen im Computerprogramm richtig setzt. Klickt er „Konditionenanfrage“ an, greift die Frist von zehn Tagen. Klickt er „Kreditanfrage“ an, hat dies für den Kunden negative Folgen, sollte er das Darlehen nicht in Anspruch nehmen wollen.

Die Schufa sieht nur „Kreditanfrage“. Wird der Kredit nicht gemeldet, geht sie automatisch davon aus, dass die Bank den Kredit nicht gewährt hat. Dieser Umstand führt wiederum zu einer Verschlechterung des Schufa-Scores, da die Bonität des Anfragenden herabgestuft wird.

Wie kann man negative Schufa-Einträge löschen lassen?

Führt die Schufa-Selbstauskunft zu der Erkenntnis, dass alte oder fehlerhafte Einträge vorliegen, kommt auf den Betroffenen allerdings ein wenig Arbeit zu. Es genügt nicht, bei der Schufa vorstellig zu werden und darauf zu verweisen, dass nicht korrekte oder überalterte Einträge bestehen.

Voraussetzung für die Löschung eines negativen Schufa-Eintrags bei einer offenen Forderung ist die Begleichung der Forderung. Bei einem Betrag von maximal 2.000 Euro kann der Eintrag dann sofort gelöscht werden.

Insgesamt sind fünf Schritt notwendig, um einen Schufa-Eintrag löschen zu lassen. Die Schufa ist keine staatliche Organisation, sondern ein privates, gewinnorientiertes Unternehmen. Vor diesem Hintergrund bietet sie diverse kostenpflichtige Leistungen an. Die jährliche Selbstauskunft, die gebührenfrei erfolgt, sollte für eine erste Überprüfung der Daten genügen.

Schritt 1: Anforderung der kostenlosen Schufa-Selbstauskunft über die Homepage der Schufa.

Schritt 2: Prüfung der Selbstauskunft auf negative Einträge, nicht mehr bestehende Bankverbindungen oder noch gelistete Kredite, die bereits zurückgezahlt sind.

Schritt 3: Festhalten falscher oder überalterter Einträge.

Schritt 4: Auswahl des Ansprechpartners. Sind die Kontaktdaten (Name, Anschrift) fehlerhaft, ist die Schufa der Ansprechpartner in Bezug auf eine Änderung. Bei anderen Einträgen muss der Betroffene den Verursacher kontaktieren. Der Verursacher des Eintrags ist dem Schufa-Eintrag zu entnehmen.

Schritt 5: Sowohl der Schufa als auch parallel das Unternehmen, welches den Eintrag vornehmen ließ, schriftlich dazu auffordern, den Eintrag zu löschen. Dem Unternehmen sollte eine Frist von drei Wochen gesetzt werden, da die zeitliche Umsetzung zuweilen zu wünschen übrig lässt. Der Hinweis auf Übergabe an einen Anwalt bei Fristüberschreitung kann hilfreich sein.

123schufafrei – die Alternative für alle, die bei juristischen Schriftwechseln unsicher sind

Es ist nicht jedermanns Sache, Briefe in der Weise zu formulieren, dass der Empfänger den Forderungen nachkommt. Nicht umsonst ist häufig die Rede von „Juristendeutsch“, welches für den Durchschnittsbürger nur schwer zu formulieren, und oft auch nur schwer zu verstehen ist.

Es ist nicht jedermanns Sache, Briefe in der Weise zu formulieren, dass der Empfänger den Forderungen nachkommt. Nicht umsonst ist häufig die Rede von „Juristendeutsch“, welches für den Durchschnittsbürger nur schwer zu formulieren, und oft auch nur schwer zu verstehen ist.

Die Anfrage auf Löschung falscher oder überalterter Schufa-Einträge bewegt sich durchaus in der juristischen Zone. Das Onlineportal 123schufafrei.com hat es sich zur Aufgabe gemacht, für die Betroffenen rechtssichere Anschreiben an die Schufa zu formulieren und so innerhalb kurzer Zeit eine möglicherweise abhanden gekommene oder stark eingeschränkte Kreditwürdigkeit wieder herzustellen. Die Vorgehensweise ist relativ einfach:

- Der Interessent registriert sich auf der Seite.

- Im Log-in Bereich schildert er im Rahmen des Kontaktformulars seine persönliche Situation hinsichtlich der zu löschenden Einträge.

- 123schufafrei erstellt innerhalb weniger Stunden ein rechtssicheres, personalisiertes und individuelles Anschreiben an die Schufa und sendet dieses zu. (Kein Vordruck bzw. Vorlage oder Musterbrief, die einfach für alle Kunden verwendet wird.)

- Der Betroffene muss das Anschreiben nur noch gegenzeichnen und an die Schufa verschicken.

Da es sich bei dem Portal mit Sitz in Hamburg um eine gewerbliche Dienstleistung handelt, fallen natürlich auch Gebühren an. Diese sind mit 49,99 Euro allerdings ausgesprochen günstig bemessen, behält man im Hinterkopf, von welchen Vorteilen Verbraucher dadurch für die Zukunft wieder profitieren. Darüber hinaus geben die Portalbetreiber eine Geld-zurück-Garantie, wenn die Löschung wider Erwarten nicht erfolgen kann. Der Prozess beinhaltet natürlich auch eine rechtliche Prüfung, ob die Löschung möglich ist.

Dauer: Wie lange dauert die Löschung?

Der Kunde erhält das personalisierte Schreiben von 123schufafrei innerhalb weniger Stunden.

Besteht ein Anspruch auf Schadensersatz bei falschem negativen Schufa-Eintrag?

Diese Frage ist für viele Verbraucher natürlich von besonderer Brisanz. Wie steht es, wenn beispielsweise durch einen falschen Schufa-Eintrag die Bonität eines Kreditnehmers so gemindert wird, dass er einen Zinssatz bezahlen muss, der sich oberhalb dessen bewegt, was er ohne den falschen Eintrag hätte zahlen müssen?

Die Antwort darauf findet sich in einem Urteil des Landgerichts Berlin. Beklagt war die Landesbank Berlin (LBB). Im vorliegenden Fall aus dem Jahr 2014 wurde die LBB auf Schadensersatz verklagt für künftige (!) nachteilige Auswirkungen, die aus dem falschen Schufa-Eintrag für den Kläger resultieren könnten.

In einem anderen Fall hat das Amtsgericht Halle / Saale einem Kläger Recht gegeben (28.02.2013, Az. 93 C 3289/12). Ein Lieferant hatte einen Heizkörper geliefert, der vom Käufer aufgrund von Mängeln abgelehnt wurde. Der Kläger verweigerte die Zahlung. Daraufhin meldete der Verkäufer die nicht bezahlte Rechnung an die Schufa. Damit hatte er in verschiedenen Punkten gegen das Gesetz verstoßen (zweifache Anmahnung, Mitteilung der anstehenden Schufa-Meldung). Das Gericht sah es als erwiesen an, dass der Käufer die Rechnung bestritten habe. Die Androhung der Schufa-Meldung ist inzwischen ein wesentlicher Bestandteil im Inkassoverfahren, um auf die Gegenseite Druck auszuüben. Allerdings setzt die Meldung einer unbezahlten Rechnung an die Schufa oder jede andere Wirtschaftsauskunftei sehr enge Grenzen voraus, wie wir bereits geschildert haben. Verbraucher, denen wirtschaftliche Nachteile aus einer unberechtigten oder gesetzeswidrigen Schufa-Meldung entstanden sind, sollten den Rechtsweg nicht scheuen.

- Vivid Money Bank Kreditkarte ohne Schufa: Test, Erfahrungen und Bewertung - 5. Oktober 2020

- SCHUFA Eintrag löschen lassen – Wie geht es mit niedrigen Kosten und geringer Dauer? - 10. September 2019

- Sale and Lease back von Kfz / PKW / Fahrzeugen: Anbieter & Vorteile - 10. Juli 2019